1过1!背靠安徽国资委,沪市主板终止后,转战北交所顺利过会!

浏览:410

来源:发现投资 发布日期:2024-02-07

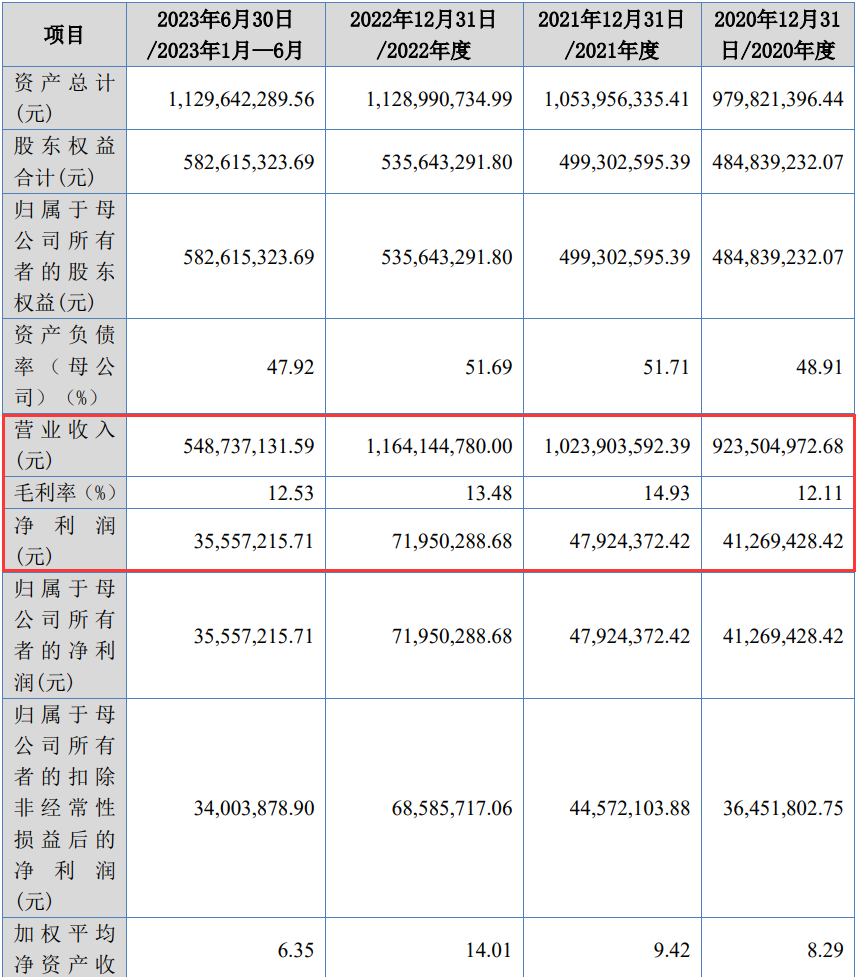

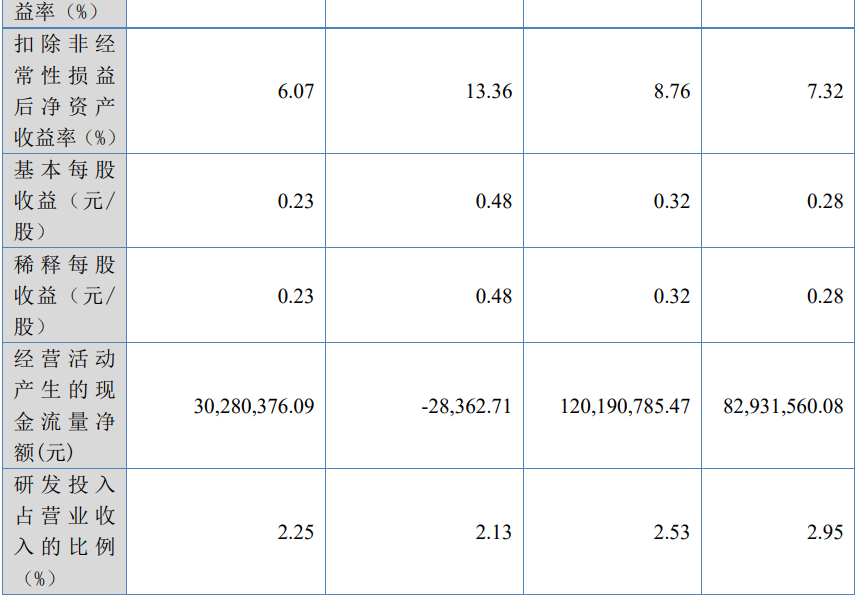

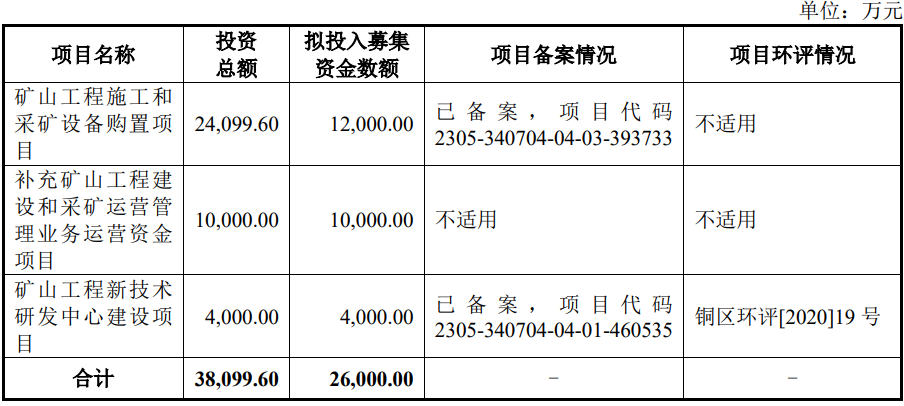

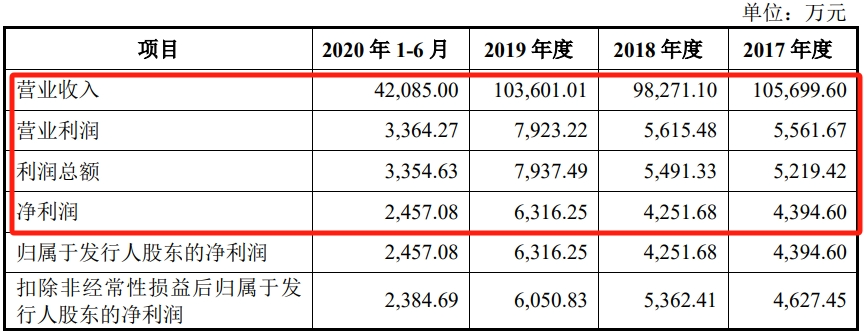

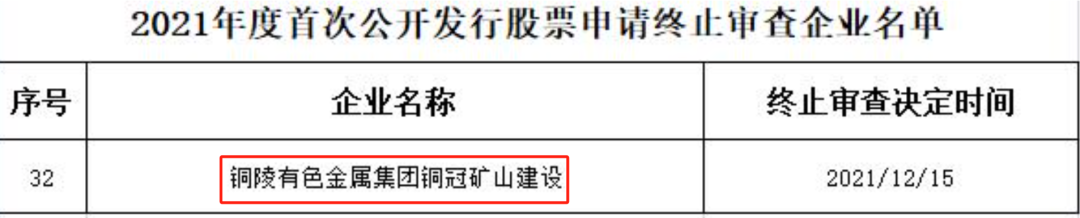

2月6日,北交所上市委举行了2024年第9次审议会议(贾忠磊、江洋子、郭静、曹永强、张胜)共审议1家企业,1家获通过。公司是一家专注于向全球非煤矿山提供工程建设、运营管理、优化设计、技术研发等一体化开发服务和相关增值服务的国家级高新技术企业,致力于成为全球领先的智慧矿山系统解决方案提供商。公司是我国从事矿山开发服务与相关技术研发历史较为悠久的企业之一,历经60多年的传承与发展,先后为国内外70余座大中型矿山提供矿山开发服务,涉及矿山资源品种主要包括铜、铅、锌、钼、镍、钴、铬、锑、铟、镓、金、银、锡、铁、磷、石灰岩等,业务覆盖我国安徽、山东、河北、辽宁、云南、广西、新疆等20多个省(自治区)以及非洲、南美洲、中亚等海外地区。公司是业内少数具备同时建设10条以上千米级超深竖井的非煤矿山一体化开发服务提供商,综合实力位居行业前列。公司是安徽省“专精特新”中小企业、安徽省创新型中小企业、安徽省企业技术中心;已获授权专利101项(发明专利16项),开发企业级工法156项,取得省部级工法76项,主(参)编10项国家标准、行业标准及团体标准。有色控股直接持有公司52.15%的股份,通过控股子公司铜陵有色间接控制公司19.74%的股份,合计控制公司71.89%的股份,为公司控股股东。 安徽省国资委直接持有有色控股61%股份,通过其全资子公司安投集团持有有色控股39%股份,合计持有有色控股100%的股份,安徽省国资委为公司实际控制人。2020年至2023年1-6月,公司实现营业收入分别为9.24亿元、10.24亿元、11.64亿元及5.49亿元;净利润分别为4,126.94万元、4,792.44万元、7,195.03万元及3,555.72万元。选择上市的标准为:预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2,500万元且加权平均净资产收益率不低于8%。公司拟公开发行数量不超过5,066.67万股(含本数,不含超额配售选择权),公司及主承销商可以根据具体发行情况择机采用超额配售选择权,采用超额配售选择权发行的股票数量不超过本次发行股票数量的15%,即不超过760万股。预计募集资金2.6亿元,分别用于矿山工程施工和采矿设备购置项目、补充矿山工程建设和采矿运营管理业务运营资金项目、矿山工程新技术研发中心建设项目。这并不是铜冠矿建首次IPO冲关尝试。铜冠矿建分别于2020年7月3日和2021年1月13日在证监会网站披露2版招股书,拟登陆沪市主板。相比首次IPO4.4亿元的拟募资额,铜冠矿建改道北交所的拟募资额减少了1.8亿元。二次冲击IPO,保荐机构不变,依然和天风证券合作。2021年12月15日,证监会终止对铜冠矿建首次IPO申请的审查。时隔一年半,铜冠矿建申请北交所IPO上市获受理,2024年2月6日迎来上会。报告期,公司前五大客户(同一控制下企业合并计算)收入占当期营业收入比例分别为80.83%、77.83%、76.91%和84.73%,客户集中度较高,主要原因系公司客户大多为大型矿山资源开发企业,单一客户的工程数量较多、工程规模较大。公司主要客户中国有色、中国中铁、北方工业、鞍钢集团、铜陵有色、云天化等均为大型央企、国企。(1)关联交易定价是否公允,与可比公司相比是否存在重大差异,向关联方销售毛利率与非关联方存在较大差异的原因及合理性,是否与控股股东及销售关联方存在其他利益安排。(1)2020年和2021年扣非归母净利润较2017年至2019年均值大幅下降的原因;两次申报报告期内净利润均呈现增长趋势,但两次申报间业绩波动明显,是否存在报告期内业绩跨期调节或提前确认收入的情形;2023年1-9月收入基本稳定的情况下净利润大幅下滑的原因,业绩是否持续下滑,保持业绩稳定增长的具体措施及预期效果。(2)报告期内矿山工程建设业务毛利率逐期上涨和采矿运营管理业务毛利率逐期下滑的原因及合理性,发行人毛利率低于同行业可比公司同类业务毛利率的原因及合理性,期后毛利率是否持续处于较低水平。(3)报告期内存量项目和新增项目的收入占比,存量项目的数量、规模和可持续周期,获取新项目是否存在明显障碍,未来收入结构变动趋势及对期后经营业绩的影响。(4)报告期内境外业务收入及占比逐年提高的原因及合理性,降低汇率波动对经营业绩影响的具体措施,防范境外业务风险的具体措施。(1)合同收入的确定依据及影响因素,合同中关于合同变更条款的主要内容,合同变更需要履行的内部审议程序;发行人针对发生亏损的建设项目的应对措施,客户是否进行补偿。(2)报告期各期主要项目的初始合同金额、合同金额变更次数、变更原因、最终确定的合同金额、初始预计总成本、调整后预计总成本、调整原因、最终决算金额,最终决算金额与合同金额差异的主要原因,发行人对预计总成本变更履行的内部审议程序,分析合同金额及预计总成本变动的合理性。

发现投资成立于2014年8月,企业天使股权投资公司,由一批银行、证券、企业界的专业人士组成,人均从业经历15年以上。旗下已拥有发现健康、发现幸福等行业投资类合伙公司,并将围绕生物医药、智能制造、高端装备、新能源、新信息、新材料和新消费等赛道持续布局投资。

发现投资秉承“管理+投资+管理”的投资服务模式,积极为有梦想、有潜质的企业做好股融全流程管理和上市全周期管理,协同企业成长为有投资价值、具上市条件的优秀公司。企业与个人拥有财富时刻,转而投资同样优秀的企业,或者进行稳定、可观的现金管理投资,反哺于社会。

发现投资以“投资、融资、咨询”三大业务为使命。我们携手最优秀的投资机构和私行投资人,共同完成了对200多家企业客户提供综合金融服务,并参与了部分上市公司的资本周期管理。

发现投资:发现企业价值,成就您的梦想!